Debetná karta je dobrý nástroj, ktorý zjednodušuje život a prispieva k hromadeniu peňazí. Technológia cashback každoročne zvyšuje jej popularitu a pokrýva čoraz viac segmentov populácie. Na jeho základe sa mnohým finančným spoločnostiam už podarilo vytvoriť si vlastné produkty a sú pripravené ich poskytnúť novým aj existujúcim zákazníkom. Pri hľadaní výhodnej ponuky pre vás redaktori stránky „bestx.htgetrid.com/sk/“ pripravili prehľad najlepších debetných kariet s cashbackom.

obsah

Čo sú to debetné karty?

Pod debetnou kartou sa rozumie bankový platobný nástroj, ktorý má plastový formát a ktorý vlastník používa na uskutočňovanie platieb, vyrovnanie za tovary a služby a výber hotovosti prostredníctvom bankomatu. Hlavný rozdiel medzi debetnou kartou a kreditnou kartou je v tom, že prvá umožňuje disponovať iba vlastnými finančnými prostriedkami na osobnom účte, na ktorý je plast priamo viazaný. Kreditná karta zase poskytuje právo na obmedzenú dobu disponovať s určitým množstvom peňazí patriacich banke bezúročne alebo bezúročne (v závislosti od tarify) s následnou povinnosťou vrátiť vynaloženú sumu vlastníkovi, teda banke.

Takzvané platové karty sú typom debetných kariet a banky ich pre svojich klientov otvárajú v rámci špeciálneho projektu, prostredníctvom ktorého zamestnávateľ platí platby so svojimi zamestnancami.

Banky si spravidla účtujú poplatky za servis a zaobchádzanie s debetnými kartami. Najčastejšie ide o malú sumu, ktorej výška závisí od podmienok stanovených finančnou inštitúciou, ako aj od balíka poskytovaných služieb. Existujú však aj také bezplatné.

Hlavnou úlohou debetných platobných prostriedkov je nahradenie papierových peňazí a ich postupné vylúčenie z finančného obehu, aby sa všetky platby mohli previesť do bezhotovostného lietadla.

Cashback na karte - čo to je?

Cash back je z angličtiny preložený ako „peniaze späť“ a v skutočnosti ide o službu vrátenia stanoveného percenta z ceny množstva výrobkov a služieb platených konkrétnym plastom. Cashback je teda podtypom zľavy, ktorú zákazník dostane po zakúpení, a nie pred alebo počas nákupu.

Prečo banky zavádzajú systém vrátenia peňazí? S cieľom rozšíriť základňu verných zákazníkov. Priemerný úrok vrátený bankou sa pohybuje od 1 do 10%.

Výška vrátenia platby vo všeobecnosti závisí od kategórie produktu. Rôzne spôsoby platby majú rozdielne úrokové sadzby pre vrátenie peňazí - existuje plast so zvýšeným cashbackom na platby za jazdy taxíkom, za nákup liekov v lekárni, za potraviny atď. A existuje aj všeobecné cashback, ktoré platí pre všetky nákupy bez výnimky. Každý človek si teda môže zvoliť taký systém cashbacku, ktorý bude pre neho najoptimálnejší a najpriaznivejší.

Ďalej zvážime hlavné výberové kritériá, ktoré vám pomôžu vykonať porovnanie a rozhodnúť, ktorá karta je lepšia.

Ako si vybrať debetnú kartu cashback?

Aby ste sa vyhli chybám pri výbere a správnemu prístupu k tejto problematike, mali by ste predovšetkým venovať pozornosť nasledujúcim parametrom:

- Typ platieb v hotovosti - každá finančná inštitúcia ponúka svoj vlastný typ vrátenia peňazí, ktorý môže byť vyjadrený vo forme bonusov, bodov, rubľov atď. Môžu existovať aj iné typy, ktoré je obzvlášť dôležité vziať do úvahy, pretože napríklad nie každý potrebuje letové míle a niektorí ľudia ich nebudú môcť vôbec použiť;

- Výška platby je percentuálny podiel, ktorý nastavuje každá banka nezávisle, berúc do úvahy existujúce trendy na trhu. Môže to byť buď 10% alebo 30%;

- Výmena vrátených finančných prostriedkov - každá banka má svoje vlastné podmienky na prevod úspor. S bonusmi a bodmi nemôžete robiť všetko, čo chcete, alebo minúť podľa vlastného uváženia. Najlepšie návrhy, ako realizovať vrátené finančné prostriedky, sú nákup v partnerskom obchode (kategória tovaru môže byť obmedzená), kompenzácia za jeden z už uskutočnených nákupov, doplnenie účtu mobilného telefónu, ako aj zľava na čerpacej stanici, v kaviarni, pri nákupe leteniek atď. .

- Cena služby - túto informáciu je nevyhnutné objasniť v banke, pretože ak neplánujete často používať plast, je lepšie zvoliť kartu s bezplatnou službou alebo s nízkou sadzbou. V opačnom prípade môžu náklady na poskytnutie služby prekročiť výhody jej používania.

Výhody a nevýhody

výhody:

- Pohodlie. Akákoľvek, aj tá najväčšia suma, bude vždy po ruke.

- Dlhodobá platnosť.

- Sloboda manipulácie. Platiť môžete debetnou kartou v obchodoch, v doprave (autobusmi, metrom, taxíkmi), na klinikách, v hoteloch a reštauráciách.

- Úspora času. Platba za objednávky cez internet, pokuty, dane a účty za energie - to všetko je možné vykonať bez opustenia domova, iba prevodom požadovanej sumy z vášho účtu na účet príjemcu.

- Spoľahlivá ochrana. Najmodernejšie platobné prostriedky sú vybavené špeciálnymi čipmi a sú napojené na notifikačný systém, pomocou ktorého sa kontrolujú všetky transakcie s dostupnými peniazmi. A v prípade straty alebo zistenia nebezpečnej činnosti sa plast rýchlo zablokuje po kontaktovaní horúcej linky banky alebo po použití osobného účtu na oficiálnych webových stránkach.

- Výhodou je možnosť využívať systém cashback. Niektoré organizácie môžu ponúkať programy s dvojnásobným cashbackom.

- Neobmedzené použitie. Veľké banky vám umožňujú platiť kartami a vyberať z nich hotovosť, a to aj v zahraničí.

- Rýchla a jednoduchá registrácia. Procedúra otvorenia spôsobu debetnej platby spravidla trvá minimum času a úsilia. Niektoré banky poskytujú registračné služby cez internet, stačí nechať aplikáciu na elektronickom zdroji.

nevýhody:

- Malé predajne nie vždy akceptujú debetné karty.

- Za spracovanie spôsobu platby v systéme cashback môže banka účtovať určitú sumu.

- Suma vrátených peňazí má svoje limity. Na konci mesiaca existujú limity týkajúce sa výšky výnosov. Nezáleží teda na tom, koľko klient utratí, pretože stále nemôže získať viac, ako je stanovená značka.

- Oneskorenie platby za službu môže viesť k tomu, že banka vyberie všetky nahromadené prostriedky a vypne cashback.

Hlavné charakteristiky

| izba | odporúčania | technické údaje |

|---|---|---|

| 1 | Koľko stojí vydanie | Za cenu je možné uvoľnenie plastu zaplatiť s následnou možnosťou kompenzácie nákladov účasťou v špeciálnom propagačnom alebo bonusovom programe alebo zadarmo. Priemerná cena za prijatie debetného platobného nástroja sa pohybuje od 250 do 500 rubľov, v závislosti od banky a zvolenej tarify. |

| 2 | Náklady na službu | Deje sa to bezplatne alebo platene.Prvá možnosť je spravidla možná, ak sú splnené podmienky uvedené v dohode - udržiavanie zostatku na karte v podobe určitej sumy, vykonávanie transakcií (niekedy v stanovenej výške), vklad do finančnej inštitúcie atď. |

| 3 | Percento na rovnováhe | Karty s funkciou výpočtu úroku zo zostatku sa tiež nazývajú ziskové a sú alternatívou k vkladom, pretože znamenajú podobný mesačný úrok zostatku na účte. Štandardnou ponukou je program „Na požiadanie“ so sadzbou 0,01% ročne. Hlavnou podmienkou je, že na účte musí byť vždy viazaná určitá suma spojená s plastom, ktorá sa nazýva neredukovateľný zostatok. Ak aspoň jeden z dní na účte bol nižší ako stanovený tarif, úrok za celé vykazované obdobie sa neúčtuje. A čím väčší je minimálny zostatok, tým vyššia je úroková sadzba. |

| 4 | Vrátiť peniaze | Jedná sa o systém vrátenia peňazí vynaložených na nákupy a služby, ktorý prichádza klientovi v určitej výške a formáte. Najčastejšie sa cashback uskutočňuje vo forme rubľov alebo hrotov, ktoré sa neskôr premenia na ruble. S prijatými bonusmi môžete spravidla buď kompenzovať už uskutočnený nákup, alebo zaplatiť za nový. |

| 5 | Výber hotovosti z bankomatu | Väčšina úverových inštitúcií, ktoré vydávajú debetné karty, vám umožňuje výber hotovosti z vlastných bankomatov a bankomatov tretích strán. Niektoré karty vám umožňujú uskutočniť výber zadarmo (môžu však existovať obmedzenia týkajúce sa množstva peňazí alebo počtu výberov), iné si účtujú provízie. |

| 6 | Služba Card2Card | Toto je názov technológie prevodu peňazí z karty na kartu. Potrebné je iba číslo. Väčšina spôsobov debetných platieb vám umožňuje bezplatne vyberať prostriedky od seba, aby ste mohli doplniť karty tretích strán. ostatné banky majú špeciálny prevodný kurz. |

| 7 | naplnenie | Všetky karty (s výnimkou Megafonu) sa dopĺňajú bankovými prevodmi. Mnoho bánk vám tiež umožňuje vkladať peniaze na váš účet prostredníctvom partnerov - komunikačných salónov, bankomatov, pobočiek bánk. Alebo ponúknu použitie bankomatov a terminálov ich spoločnosti. |

| 8 | Informovanie pomocou SMS | Môže byť platená alebo bezplatná. Závisí to od banky a tarify. Poplatok za zasielanie správ o manipuláciách s finančnými prostriedkami je možné znížiť alebo dokonca stiahnuť, ak sú splnené určité podmienky, napríklad inštalácia mobilnej aplikácie. |

| 9 | nepoužívanie | Najčastejšie sú potrebné požiadavky na pravidelné používanie „plastov“, aby sa získal cashback. |

Hodnotenie vysokokvalitných debetných kariet s cashbackom v Rusku na rok 2020

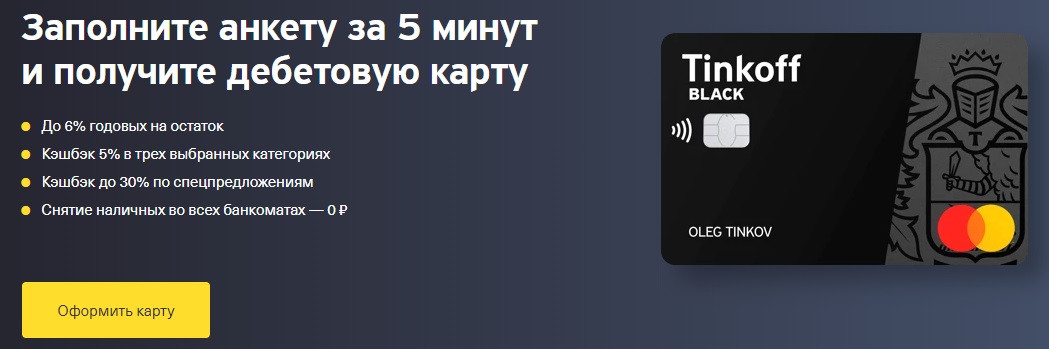

Tinkoff čierna

Vydal: „Tinkoff Bank“

Štiepané platobné prostriedky označené na oficiálnych webových stránkach spoločnosti ako debetná karta s dvojitým príjmom. Uznávaný ako jeden z vodcov medzi programami debetných platieb s cashbackom a úrokom zostatku.

Poskytuje sa bez platby, ak je splnená jedna z uvedených podmienok - otvorenie vkladu v tejto banke vo výške 50 000 rubľov alebo viac, získanie podobného úveru alebo udržanie stabilnej sumy najmenej 30 000 RUB na účte v podobe nevyberateľného zostatku. Ak tieto podmienky nebudú splnené, organizácia bude účtovať poplatok za službu 99 rubľov mesačne. Žiadosť sa podáva online a hotová karta sa doručí na akékoľvek miesto a čas vhodný pre klienta.

Okrem Tinkoff Black dáva spoločnosť príležitosť otvoriť ďalších 5 kariet, za ktoré nebude účtovaná žiadna platba za vydanie a údržbu a banka sa zaviaže z akéhokoľvek dôvodu opätovne vydať bez provízie. Úroky zostatku (až 300 000 RUB) sa účtujú každý deň sadzbou 6%, ale iba pri nákupoch pomocou čiernej Tinkoff. Minimálna výška výdavkov je 3 000 rubľov za stanovené obdobie. Ale nie všetky nákupy sa počítajú. Zoznam výnimiek, pre ktoré nie je pripísaná hotovosť, je dostatočne krátky a je uvedený na webových stránkach.

Popularita debetného plastu od banky Tinkoff Bank spočíva v tom, že poskytuje náhradu vo výške 5% v troch obľúbených kategóriách (vybrané raz za štvrťrok zo šiestich ponúkaných bankou podľa jej uváženia) a 1% pre všetky ostatné.

K dispozícii je tiež program Tinkoff Target, ktorý vám umožní získať ďalších 30% cashback za nákup tovaru v partnerských obchodoch. Mesačný limit pre Tinkoff Black je 3000 bonusov, pre Tinkoff Target - 6000 bonusov.

výhody:

- rozpočtové podmienky služby;

- jednoduchá dekorácia;

- rýchle rozhodnutie banky;

- dodania;

- pripísanie úroku na zostatok;

- cashback až 30% pri nákupe tovaru a služieb v partnerských obchodoch (Yandex.Taxi, Kari, Wildberries, Lamoda, Burger King atď.);

- bonusy sa na účet pripisujú v rubľoch v deň vydania;

- bezplatný výber hotovosti od 3 000 rubľov v ľubovoľnom bankomate a ľubovoľná suma v bankomatoch Tinkoff;

- bezplatné medzibankové spojenie, ktoré umožňuje odchádzajúce bankové prevody podľa čísla účtu bez účtovania provízie;

- pohodlné doplňovanie prostredníctvom bankomatov Tinkoff, systému Card2Card (VISA, MasterCard, MIR) a hotovosti od partnerov (Svyaznoy, Euroset atď.);

- bezplatné odchádzajúce prevody C2C;

- prepojenie viacerých mien prepojením ďalších účtov v cudzej mene;

- zisková konverzia, dodržiavanie najhumánnejších smerov;

- pohodlné sporiace účty s percentom, ktoré sa počíta bez ohľadu na to, či boli alebo neboli nákupy uskutočnené;

- možnosť diaľkového otvorenia „SmartVklad“ na obdobie 12 mesiacov pri 7,5% s mesačnou platbou alebo kapitalizáciou;

- pohodlné mobilné aplikácie a internetové bankovníctvo;

- schopnosť stanovovať limity množstva nákupov za mesiac a obmedzenia výberu hotovosti;

- môžete prestať používať bez poškodenia;

- Tinkoff Black je možné robiť výplaty;

- podporuje moderné technológie platieb pomocou smartfónov;

- pripája sa k systému MIR;

- je tu program „Tinkoff Travel“ s ďalším cashbackom za nákup leteniek a rezervácie hotelov.

nevýhody:

- cashback sa pripíše iba vtedy, ak je hlavný účet vystavený v rubľoch, dolároch, eurách alebo librách;

- neexistujú žiadne pobočky bánk a jediná kancelária sa nachádza v Moskve;

- všetky problémy sa riešia výlučne online alebo prostredníctvom horúcej linky;

- informovanie o platených SMS;

- spoločnosť môže jednostranne zmeniť akékoľvek pôvodne uvedené limity na tarife klienta;

- zjednotenie vkladov;

- dohoda s bankou obsahuje doložky označujúce právo banky požadovať dokumenty, odmietnuť vykonávať operácie a odpojiť sa od RBS;

- podľa dohody má banka právo zadržať províziu (5% zo sumy prípadného doplnenia a / alebo 10% z vybranej sumy), ak sa našli príznaky pochybných a / alebo tranzitných transakcií, pre ktoré neexistuje ekonomický zmysel.

Raketová karta

Vydal: JSC „Qiwi Bank“

Debetná karta od značky Rocketbank, ktorú predtým vydala spoločnosť LLC Commercial Bank Interkommerts, potom finančná inštitúcia Otkritie a v súčasnosti organizácia patriaca do skupiny QIWI, ktorá má licenciu od Ruskej banky, a preto sú finančné prostriedky klientov poistené DIA.

Tento platobný prostriedok je súčasťou systému Master Card World a po obdržaní rublového plastu môžete otvoriť rovnaké, ale iba v dolároch a eurách. Ruskí občania aj cudzinci môžu dostať raketu, ku ktorej je potrebné predložiť cestovný pas a doklad umožňujúci pobyt na území Ruskej federácie.

Existuje niekoľko tarifných plánov - bezplatný „Cosy Cosmos“ a platený „Open Space“. Druhý sa od prvého líši zvýšenými limitmi pre výber prostriedkov a prevodov, ako aj pomerne prísnymi kritériami pre nákupy a udržiavanie zostatku na účte.

Rocketbank sa vyznačuje vzdialenou službou. Aplikácia je ponechaná online a po registrácii bude aplikácia „Rocket“ doručená bezplatne do niektorého z dvadsiatich deviatich veľkých ruských miest.

Úroky z denného zostatku: 5,5% ročne na účte rubľov, 0,1% na dolárovom účte a 0,01% na eurovom účte.Neexistuje žiadny limit ani požiadavka na výdavky.

Zostatok na rakete môžete udržiavať bezplatným doplňovaním prostredníctvom pokladníc a bankomatov spoločnosti Otkrytie (RUB), cez terminály MKB, prevody C2C prostredníctvom mobilnej aplikácie (od 5 000 rubľov).

Pomocou nástroja „Rocket“ môžete uskutočňovať odchádzajúce prevody peňazí do iných úverových inštitúcií pomocou čísla účtu. Mesačný limit je 1 000 000 RUB. Za všetko vyššie sa berie provízia 50 rubľov.

Za všetky nákupy zaplatené spoločnosťou Rocket (a tiež v cudzej mene) sa účtuje cashback vo výške 1%, vyjadrený v raketových rubľoch. Organizácia umožňuje najmä každý mesiac vyberať obľúbené miesta, pre ktoré existuje zvýšená odmena - od 2 do 10%. Môžu to byť supermarkety, bufety, čerpacie stanice.

V budúcnosti môžete pomocou raketových rubľov kompenzovať nákupnú cenu (od 3 000 RUB), ktorá bola vykonaná najskôr 30 dní pred výberom bonusov. V „Rocket Shope“ je tiež možnosť vymeniť nazbierané body za suveníry. Zoznam obmedzení, za ktoré sa raketové ruble neúčtujú, je veľmi krátky a je k dispozícii na kontrolu na oficiálnych webových stránkach. Existujú obmedzenia v oblasti odmeňovania. Maximálne množstvo raketových rubľov, ktoré je možné akumulovať, nie je väčšie ako 10 tisíc.

Bezpečné účty je možné si otvoriť prostredníctvom mobilnej aplikácie Rocketbank. Nie je k nim prístup z plastu, ale záujem o ne je rovnaký ako o zostatok. Materiálne zdroje uložené na takýchto účtoch sú zároveň bezpečnejšie ako obvykle.

výhody:

- bezplatné uvoľnenie a servis bez dodržania akýchkoľvek ďalších podmienok;

- doprava zdarma;

- úroky zostatku;

- pohodlné doplňovanie;

- prístupný medzibankový;

- výber prostriedkov bez provízie (do 150 tisíc rubľov / mesiac) v ktoromkoľvek bankomate;

- cashback od 1 do 10%;

- môžete hromadiť body;

- jednotný konverzný kurz pre všetky transakcie spojené s výmenným kurzom;

- s funkciou otvárania sporiacich účtov a vkladov;

- pohodlná mobilná aplikácia, ktorá je k dispozícii aj pre PC;

- ďalšie bonusové akcie;

- podpora moderných platobných technológií pre smartphony;

- bezplatné push notifikácie.

nevýhody:

- nemôžete doplniť devízový účet;

- mesačné obmedzenia vrátenia peňazí;

- neexistujú žiadne pobočky bánk a služba sa vykonáva na diaľku;

- SMS informácie sú platené (50 rubľov mesačne);

- papierové verzie všetkých certifikátov sú platené (350 RUB za dokument);

- za nečinnosť sa účtuje provízia (100 RUB za každých 90 dní bez prevádzky);

- recenzie zákazníkov naznačujú, že finančná inštitúcia stanovuje limity na rôzne transakcie na individuálnom základe;

- použitie zákona 115-FZ, podľa ktorého môže banka odmietnuť vykonať operáciu, ako aj zablokovať plast alebo požiadať o doklady klienta - táto pochybná nevýhoda však pozitívne charakterizuje samotnú úverovú organizáciu.

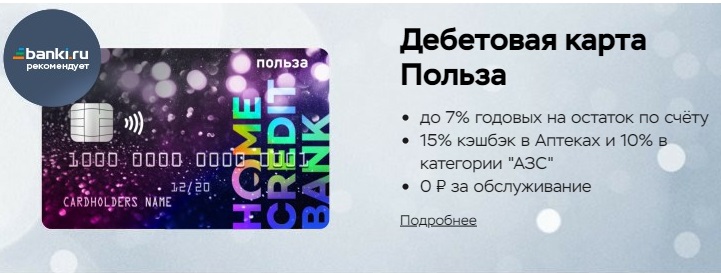

"Benefit"

Vydal: Home Credit

Predchádzajúce platobné prostriedky tejto organizácie - debetná karta Kosmos - boli lídrom vo svojom segmente. Potom, čo sa marketingoví špecialisti spoločnosti Home Credit rozhodli odstrániť úspešný produkt z ponuky, prišiel ho nahradiť Benefit. Zvláštnosť tejto udalosti spočíva v tom, že držitelia „Cosmosu“ majú stále možnosť používať „Cosmos“, pre nových klientov je však k dispozícii iba „Benefit“.

„Výhoda“ je zahrnutá v systéme VISA a má voľný prístup k bezkontaktnej platobnej technológii Pay Wave. Žiadosť o „Benefit“ je možné ponechať online alebo v kancelárii bankovej inštitúcie. V mnohých veľkých mestách existuje doručovacia služba na zadanú adresu.

Podmienky používania „výhody“ sú nasledujúce - v prvom a druhom fakturačnom období sa neberie žiadny poplatok za služby. Ďalej musíte buď minúť najmenej 5 000 RUB mesačne, alebo udržiavať minimálny zostatok najmenej 10 000 rubľov. V prípade nedodržania podmienok bude účtovaná provízia 99 RUB / mesiac.

K „výhode“ môžete navyše vydať dve karty;

Pokiaľ ide o úrok z denného zostatku (do 300 000 RUB), banka ponúka 7% ročne pri nákupoch v zúčtovacom období od 5 000 RUB a viac.

Bonusový program s rovnakým názvom, ktorý funguje v Home Credite, znamená cashback vo výške 3% pre výdavky v kategóriách „Čerpacie stanice“, „Kaviarne a reštaurácie“, „Lekárne“, ako aj 1% pre všetky ostatné nákupy. Mesačný limit je 2 000 bodov. Môžete pripojiť ďalšie kategórie pre vrátenie peňazí - ale z nejakého dôvodu. Cena každého zo zoznamov „Domácnosť a oprava“, „Voľný čas a zábava“, „Domáce zvieratá“, „Zdravie a krása“, „Detské výrobky“ predstavuje 99 bodov mesačne. Za „odevy a obuv“, ako aj za „elektroniku“ si bude musieť priplatiť 199 bodov mesačne. Všetky pripojené ďalšie kategórie sa automaticky obnovia, ak je na bonusovom účte dostatok bodov na ich zaplatenie, a nedošlo k zrušeniu automatického obnovenia.

Existujú aj propagačné body (10% cashback), ktoré sa hromadia za tovar zakúpený v partnerských obchodoch (ALBA, OBI, M-Video atď.), Ale aby ste ich dostali, musíte prejsť na web partnera z osobného účtu „Výhody „A platiť za ňu nákup.

Body za všetky operácie sa pripisujú hneď na druhý deň po operácii, prevedú sa na ruble cez osobný účet „Výhody“ podľa systému 1 bod = 1 RUB a pripíšu sa na kartu, na prevedenie však musíte najskôr nazhromaždiť minimálne 100 bodov.

Nevyužité body budú zrušené po 12 mesiacoch. Ale s akciami je to čoraz ťažšie, môžu „ísť“ do 70 dní. Podľa kupujúcich, ktorí nechávajú svoje recenzie online, systém s propagačným cashbackom nie je úplne vyvinutý, pretože s ním často vznikajú problémy. Vyskytli sa prípady, keď propagačné bonusy neboli vyplatené. Poradenstvo skúsených používateľov sa zakladá na skutočnosti, že všetky problémy je potrebné vyriešiť návštevou kancelárie organizácie a podaním formálnej sťažnosti.

„Výhoda“ sa dopĺňa prostredníctvom služieb internetového bankovníctva bánk tretích strán a mobilnej aplikácie. Limit pre С2С je v rozmedzí 300 000 RUB mesačne.

výhody:

- vydanie zadarmo;

- lacné ceny služieb;

- dodania;

- prvé opätovné vydanie je bezplatné;

- pripísanie úroku na zostatok;

- takmer všetky operácie sú zahrnuté v požadovanom obrate výdavkov;

- bonusový program;

- krátky zoznam výnimiek vrátenia peňazí;

- premena bodov na ruble;

- výber hotovosti z ľubovoľného bankomatu bez provízie až 5-krát mesačne;

- pohodlné doplňovanie;

- je k dispozícii lacný medzibankový trh (10 RUB);

- darca zadarmo;

- existuje dvojmesačný vklad na doplnenie výdavkov „Sporiaci účet“ so sadzbou 5,5% ročne;

- môžete nastaviť limity množstva transakcií a výberov hotovosti;

- podpora platobných technológií pre smartphony.

nevýhody:

- zaokrúhlenie cashbacku nadol na celú hodnotu;

- anti-tranzitné obmedzenia, spočívajúce v nutnosti uchovávať finančné prostriedky na účte 10 dní s bezhotovostným príjmom;

- Informovanie prostredníctvom SMS je platené;

- zavedenie ďalších služieb;

- nedostatok bezplatnej horúcej linky.

"Halva"

Vydal: PJSC Sovcombank

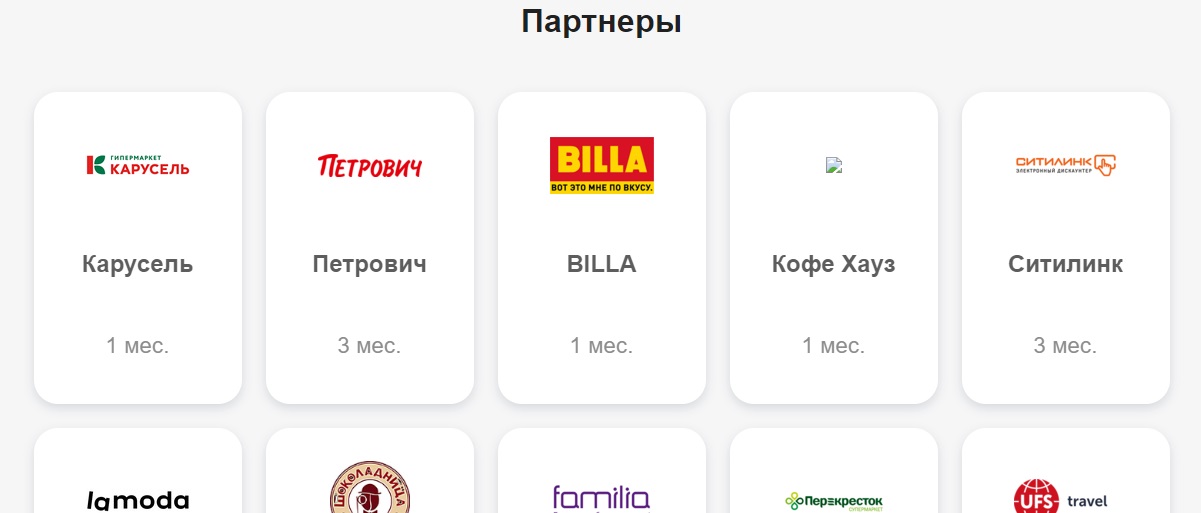

Popis na oficiálnej webovej stránke organizácie uvádza „Chalva“ ako kartu s bezúročnými splátkami, pomocou ktorých je možné nakupovať v partnerských obchodoch pomocou bezúročných úverových prostriedkov. „Chalva“ je v skutočnosti univerzálny debetný a úverový program. Jeho princíp fungovania je podobný funkčnosti „svedomia“ od „banky Qiwi“. Jedná sa o to, že takáto schéma je prospešná pre všetky tri strany: klient dostane možnosť využiť bezúročný splátkový plán, banka dostane odmenu od partnerských obchodov a obchody priamo zvyšujú príjmy získavaním nových zákazníkov.

„Chalva“ nie je prispôsobená na mieru, je vybavená technológiou Pay Pass (bezkontaktné platby). Revolvingový úverový limit dosahuje 350 000 RUB a v jeho rámci môžete nakupovať tovar na splátky. Úver sa spláca v rovnakých splátkach v súlade so stanovenými pravidlami. Ak nezaplatíte minimálnu povinnú platbu, bude to mať za následok pokutu a prepadnutie platby.

Splátkový plán platí výlučne v partnerských obchodoch, vo všetkých ostatných maloobchodných predajniach je možné z Halvy odpísať iba vaše vlastné prostriedky. Zoznam partnerov je pre každé mesto osobitný a je uvedený na oficiálnej webovej stránke.

Náhrady za „chalvu“ sa poskytujú iba pri platbe za tovar z vlastných prostriedkov. Plastický prevádzkový režim sa vyberá manuálne v mobilnej aplikácii alebo vo verzii prehliadača.

Cashback funguje nasledovne: pri nákupe v partnerských obchodoch za vlastné peniaze pomocou platobných technológií pre smartfóny sa účtuje 6%, pri platbe plastom - 2%, pri všetkých ostatných nákupoch - 1%. Zvýšený cashback pri platbe na partnerských bodoch pomocou smartfónu, ale cez internet nie je poskytovaný.

Zoznam partnerov spoločnosti „Halva“ je veľmi široký a existuje prakticky každá kategória tovarov a služieb.

Ak chcete získať odmenu, musíte za sledované obdobie vykonať aspoň 5 nákupov v hodnote od 10 000 RUB alebo viac. Cashback je vyjadrený vo forme bodov pripísaných na samostatný bonusový účet do desiatich dní po skončení vykazovaného obdobia. Maximálny počet bodov je 5 000 / mesiac. Ďalej, pomocou nazhromaždených bodov (1 bonus = 1 RUB) môžete úplne alebo čiastočne kompenzovať náklady na tovar z partnerskej predajne, ale zakúpený iba počas posledných 2 vykazovaných období. Bonusy sú platné 12 mesiacov a potom vypršia.

„Chalva“ je doplňovaná pomocou bankomatov a terminálov Sovcombank, ako aj bezplatne z plastu iných úverových organizácií prostredníctvom osobného účtu alebo mobilnej aplikácie.

Pomocou nástroja „Halva“ môžete inkasovať prostriedky v bankomatoch tretích strán bez poplatkov za províziu. Mesačný limit je 100 000 RUB.

Informovanie prostredníctvom SMS sa vykonáva bezplatne, ak sú splnené nasledujúce podmienky: ak má klient 50 a viac rokov, ak si klient nainštaloval aplikáciu Halva a navštívil ju najmenej 3krát počas sledovaného obdobia (alebo zadal svoj osobný účet na stránke), ak nie dlhy, ak by nedošlo k transakciám s plastom.

Úroky z denného zostatku vlastných peňazí (do 500 000 RUB) vo výške 7,5% ročne sa akumulujú, ak na chalve vzniklo 5 alebo viac výdavkov vo výške 10 000 rubľov za sledované obdobie a nad stanovenú sumu - do 6% Výročný.

výhody:

- neúčtujú sa žiadne poplatky za vydanie alebo služby;

- „Halva“ je možné získať v pobočke banky alebo kuriérom;

- Sovcombank má pobočky v 68 základných jednotkách v Ruskej federácii;

- bezúročné splátky;

- cashback až do 6%;

- podporuje platobné technológie pre smartphony;

- jednoduchá premena bonusov na ruble;

- pohodlné doplňovanie;

- je možné vyberať a prevádzať vlastné peniaze;

- SMS informovanie;

- úroky zostatku;

- pohodlná aplikácia;

- propagačné a špeciálne ponuky;

- priaznivo platiť v zahraničí;

- výmenný kurz je viazaný na kurz centrálnej banky Ruskej federácie + 1%;

- príležitosť predĺžiť dobu platnosti splátkového plánu (náklady od 900 do 3900 RUB).

nevýhody:

- príjem nie je vždy schválený a existujú podmienky registrácie;

- „Halva“ zvyšuje úverové zaťaženie;

- úverový limit je nastavený individuálne a je možné ho meniť;

- body za cashback sú zaokrúhlené nadol na celé číslo;

- pred každým nákupom je potrebné skontrolovať zoznam partnerských obchodov, pretože Sovcombank neinformuje o zmenách v sieti partnerov;

- bezhotovostné tržby musia byť vložené na účet 30 dní pred výberom;

- plast sa zruší, ak sa nepoužíva dlhšie ako 6 mesiacov;

- Vydaním „Chalva“ klient automaticky dáva súhlas s prijímaním spamu od banky a všetkých jej partnerov;

- pokuta za neinformovanie pri zmene osobných údajov;

- pri výbere propagačného produktu v partnerskom obchode nemusí byť platba spoločnosťou Halva na splátky akceptovaná;

- organizácia si vyhradzuje právo zmeniť podmienky zmluvy a previesť svoje práva zo zmluvy na tretie strany.

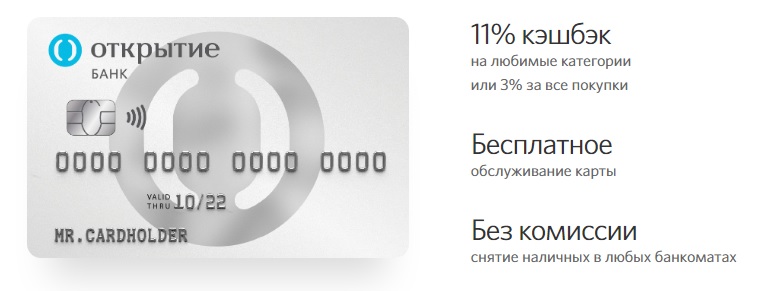

opencard

Vydal: „Discovery“

Platobný nástroj Opencard, vybavený čipom a bezkontaktnou platobnou technológiou, bude spočiatku stáť 500 RUB, ale potom, čo celková suma nákupov na karte dosiahne 10 000 RUB, bude na bonusový účet pripísaných 500 otvorených bonusov, ktoré sú prepočítané kurzom 1 otvorený bonus na 1 RUB.Noví používatelia, ktorí predtým neboli zaregistrovaní ako klienti spoločnosti Otkrytie, môžu tiež získať 500 bodov v rámci akcie Bring a Friend.

K Opencard môžete vydať ďalších 5 kariet, z ktorých každá bude stáť 500 RUB.

Opencard môže byť nielen v rubľoch, ale aj vo formáte meny, bonusové programy pre ktoré zostávajú rovnaké. Emisia dolára stojí 8 dolárov, emisia eura 7 eur.

Cashback na Opencard sa pripisuje ako body na samostatný účet. Za kalendárny mesiac, v ktorom bol plast vydaný a doplnený, bude účtovaná refundácia vo výške 3% za všetky nákupy alebo 11% za vybrané kategórie. Posledne uvedené závisia od dodržania nasledujúcich podmienok: pri nákupoch v hodnote 5 000 rubľov alebo viac - 1% pri zachovaní zostatku 100 000 rubľov alebo viac, kde sa berú do úvahy všetky peniaze na účtoch klienta v banke Otkritie Bank vrátane cudzej meny - ďalších 5%, pri platbe za služby za vykazovaný mesiac vo výške 1 000 rubľov alebo viac prostredníctvom mobilnej aplikácie alebo internetovej banky - ďalších 5%. Maximálny limit zvýšenia mesačných výnosov vo vybraných kategóriách je 3 tisíc bodov.

Limit počtu bodov, ktoré je možné získať mesačne, je 15 000 bonusov. Vo vykazovanom období by tiež bezhotovostné platby pre najobľúbenejšie skupiny tovaru nemali presiahnuť 300 000 rubľov. Zoznam je k dispozícii na kontrolu na oficiálnom zdroji.

Pre ostatné kategórie (pre každú osobitne) by bezhotovostné transakcie nemali prevýšiť 150 000 RUB / mesiac v prípade akumulácie cashbacku.

Boli tiež stanovené podmienky, za ktorých je možné pomocou Opencard vykonať v jednom obchode najviac 5 nákupov za jeden deň. Počnúc šiestou nebude hotovosť.

Pomocou nahromadených peňazí môžete plne kompenzovať nákup uskutočnený najskôr 30 dní vo výške 3 000 rubľov alebo viac. Kompenzácia sa vráti na hlavný účet. Otvorené bonusy „naživo“ 2 roky.

Opencard je možné dobiť z kariet tretích strán pomocou IB a MB.

výhody:

- bezplatné vydanie;

- žiadny ročný poplatok za údržbu;

- dodávka na náklady spoločnosti do 36 miest Ruskej federácie;

- cashback 3-11%;

- neexistuje cashback zaokrúhlený nadol;

- malý zoznam transakcií, za ktoré sa peniaze nevracajú;

- výplaty bez provízie v ktoromkoľvek bankomate v rámci limitu (500 000 RUB);

- zadarmo medzibankové a С2С;

- bezplatná zmena PIN kódu;

- podpora technológie platieb smartfónom;

- priaznivý kurz meny v mobilnej aplikácii a internetovej banke.

nevýhody:

- Vyplatený zostatok v bankomatoch tretích strán - 60 RUB;

- zostatok nie je žiadny úrok a ako alternatíva sa ponúka sporiaci účet „Moje prasiatko“;

- informovanie o platených SMS (prvé dva mesiace - 0 RUB, potom - 59 RUB / mesiac);

- vysoké pokuty za technické prečerpanie;

- nie je možné stanoviť limity pre online transakcie, je nutná návšteva pobočky;

- náklady na opätovné vydanie 650 RUB;

- cezhraničnému rubľu nerozumie.

Ktorá banka je lepšia?

Ak to zhrnieme, môžeme povedať, že dnes existuje veľa rôznych bankových ponúk, z ktorých každá je svojím spôsobom výhodná, a preto nie je ľahké rozhodnúť sa. Analýza vedie k záveru, že najlepšie debetné programy sú k dispozícii od spoločností Tinkoff Bank, Rocketbank, Home Credit, Sovcombank, Otkritie Bank.

Vyššie spomínané hodnotenie však nezahŕňalo niektoré populárne karty, ktoré majú navyše atraktívne podmienky. Napríklad:

- „Alfa-karta“ s výhodami a úrokmi od Alfa-Bank - bezplatná služba, cashback až 3% za všetky zakúpené služby a tovar, výber peňazí z ľubovoľného bankomatu a až 6% za nevyberateľný zostatok;

- „# Všetko je možné“ od Rosbank - až 10% cashback (v určitom zozname kategórií a v súlade so stanoveným mesačným obratom výdavkov) a 1% na všetky ostatné nákupy;

- Virtuálna karta od spoločnosti Megafon - až 20% návratnosť pri údržbe partnerov, až 8% ročne zo zostatku na účte, bezplatná registrácia a údržba;

- „Váš cashback“ od Promsvyazbank - až 5% cashback v 3 vybraných kategóriách, 5% zo zostatku v cashback bodoch, 1% návratnosť všetkých nákupov, služba bez provízie;

- Zisková karta č. 1 od banky Vostochny - až 7% ročne za nevyberateľný zostatok, cashback 5% za tovar v určitých kategóriách a až 40% pri platbe od partnerov prostredníctvom internetu, služby a výbery z bankomatov bez platby;

- Platobná karta od spoločnosti Beeline - 6% na zvyšné prostriedky, 1% cashback na všetky nákupy a 5% na tri vybrané kategórie, bezplatná služba a výbery hotovosti;

- Multicard od VTB - 6% ročne z nevyberateľného zostatku, 7 možností odmeny za platbu za tovar bezhotovostnou technológiou, výber hotovosti z ľubovoľného bankomatu bez provízie.

Ak máte skúsenosti s používaním debetných kariet s cashbackom popísaným v hodnotení alebo so zaujímavejšou možnosťou, povedzte nám o tom v komentároch.